Le courtier pétrolier Hin Leong vient de faire faillite suite à une fraude découverte à cause de la crise du coronavirus et de la chute du pétrole. Cette fraude pourrait provoquer une perte de 3,85 milliards de dollars pour les banques dont 500 millions pour les banques françaises.

Le fondateur et directeur du courtier en pétrole Hin Leong Trading Pte Ltd a caché ces dernières années plusieurs centaines de millions de dollars de pertes.

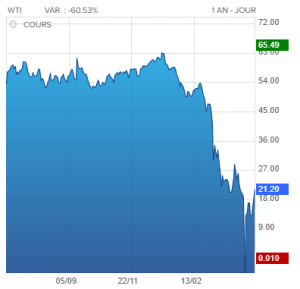

Hin Leong est un courtier en matières premières spécialisé dans l’achat et la revente de pétrole. Il fait partie des principaux courtiers de pétrole en Asie même si sa taille est limitée au niveau mondial comparé aux géants Vitol et Trafigura. La chute des prix du pétrole, en baisse de 67% depuis le 1er janvier aura eu raison de cette entreprise familiale dirigée par Lim Oon Kuin qu’on surnommait « Le Loup de Singapour ».

Une fraude et un maquillage des comptes

La baisse des cours du pétrole aura surtout mis en lumière une gestion très risquée de l’entreprise et une fraude qui s’étale sur plusieurs années. La police de Singapour a indiqué qu’une enquête était en cours le 21 avril.

Quel impact pour les banques ?

La société de courtage singapourienne Hin Leong avait des emprunts dans 22 banques internationales pour un montant total de 3,85 milliards de dollars. Ces emprunts étaient censés être sécurisés par un collatéral, en l’occurrence les barils de pétrole. Sauf que les prix du pétrole ont drastiquement chuté et que Hin Leong a vendu les barils qui étaient en collatéral pour dégager des liquidités. Les banques n’ont donc plus de collatéral à saisir pour compenser le non remboursement des prêts. Les prêts accordés à Hin Leong risquent donc fortement de se transformer en perte sèche.

Hin Leong Trading a présenté la situation comptable à ses créanciers le 14 avril selon Reuters. Plusieurs banques françaises sont impactées par cette fraude qui engendrera des millions de pertes : Société Générale (240 M$), Natixis (160 M$) et Crédit Agricole CIB (100 M$).

Voici la liste des banques impactées ainsi que le montant de leurs expositions qui se transformeront certainement en pertes :

| Banque | Montant de l’exposition |

| HSBC | 600 M$ |

| ABN Amro | 300 M$ |

| OCBC | 250 M$ |

| Societe Generale | 240 M$ |

| Standard Chartered Bank | 240 M$ |

| Rabobank | 230 M$ |

| Bank of China | 210 M$ |

| ANZ | 190 M$ |

| Natixis | 160 M$ |

| ICICI | 100 M$ |

| Credit Agricole Corporate & Investment Bank (CACIB) | 100 M$ |

| CTBC | 100 M$ |

| Unicredit | 90 M$ |

| QNB | 70 M$ |

| Deutsche Bank | 70 M$ |

| Westpac | 60 M$ |

| ING | 50 M$ |

| JPMorgan | 50 M$ |

Pourquoi ne découvre-t-on cette fraude que maintenant ?

D’autres sociétés de courtage de matières premières en Asie ont également été impliquées dans des schémas frauduleux ces dernières années : Coastal Oil, Agritrade.

Les situations de tension sur les marchés ont toujours été propices à la découverte de fraude ou de rogue traders, car c’est dans ces moments là qu’on voit ceux qui n’ont pas suffisamment couvert leurs risques. C’était le cas pour Jérôme Kerviel qui a fait perdre 4,8 milliards d’euros à la Société Générale ou encore Kweku Adoboli qui a fait perdre 2,3 milliards de dollars à UBS (cf. La fraude du trader d’UBS expliquée). Comme le dit si bien Warren Buffett : « C’est quand la mer se retire qu’on voit ceux qui se baignent nus. »