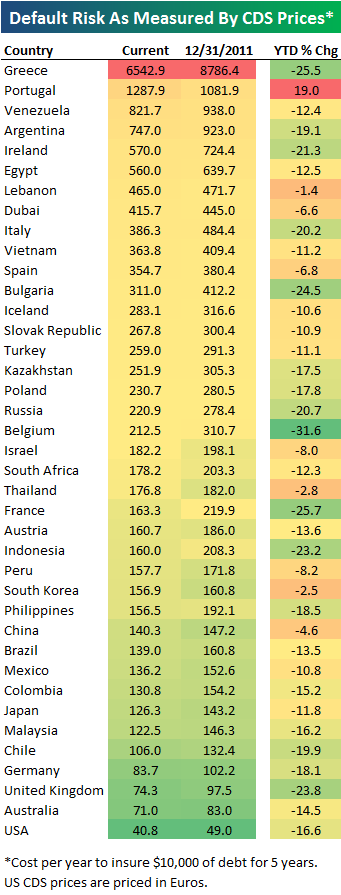

Les CDS (Credit Default Swap) sont des contrats de garantie financière en cas de faillite d’un pays ou d’une entreprise.

Un CDS sur la France à 163,3 $ permettra d’assurer 10 000 $ sur 5 ans. Si la France fait faillite dans les 5 ans et que vous avez acheté un CDS, vous récupérerez donc 10 000 $.

Ils peuvent être utilisé soit à des fins de garantie (si vous avez des investissements dans le pays et que vous voulez limiter les pertes), soit à titre spéculatif pour gagner de l’argent sur la faillite d’un pays.

Le prix d’un CDS représente la probabilité de faillite d’un pays selon le marché. Plus le prix d’un CDS est élevé, plus le risque de défaut du pays est grand.

Les prix des CDS, donc le risque de défaut des pays ont fortement baissé début 2012.

En un peu plus d’un mois, la Grèce a vu son risque de faillite baisser de 25,5 %, la France de 25,7 % et l’Italie de 20,2 %.

Seul le Portugal voit le prix de ses CDS augmenter de 19 %.

Source : Bespoke