On voit de plus en plus de publicité ventant les mérites de la gestion pilotée. « Entrez dans le cercle privé de la gestion financière haut de gamme », « confiez votre épargne à des experts ». Toutes ces publicités visent à faire croire à l’épargnant qu’il peut bénéficier d’une gestion de patrimoine haut de gamme, comme les plus fortunés. En passant, contrairement aux croyances populaires, la gestion financière des grandes fortunes n’est pas toujours très efficiente…

La gestion pilotée, qu’est ce que c’est ?

La gestion pilotée (ou gestion sous mandat) est un moyen de déléguer tout ou partie de la gestion de son patrimoine financier à un professionnel. Vous signez un mandat de délégation et le professionnel prend ensuite les décisions d’investissements pour vous, selon le profil de risque qui a été établi.

Le profil de risque est établi en début de relation en fonction de votre aversion au risque, de votre situation personnelle, de votre patrimoine et de vos objectifs.

La gestion pilotée permet d’avoir une gestion flexible de son patrimoine sans passer trop de temps à se préoccuper des investissements.

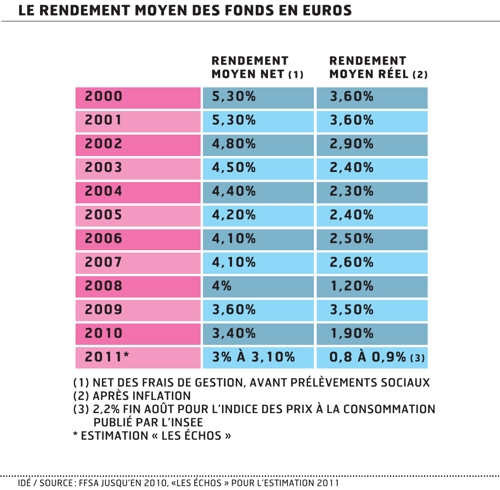

La baisse de la rentabilité des fonds en euros incitent les particuliers a rediriger une partie de leur épargne sur des unités de compte à plus fort rendement. Mais la plupart des particuliers ont peur de prendre des décisions d’investissements eux-mêmes et ne se sentent pas compétente sur le sujet, ce qui fait le succès de la gestion pilotée.

Continuer la lecture de Avis sur la gestion pilotée Boursorama : faut-il y investir ?