La banque helvétique UBS a annoncée le 15 septembre avoir découvert des opérations de négoce non autorisées au sein de sa banque d’investissement. Les pertes engendrées par cette fraude ont été estimées à 2 milliards de dollars, puis réévaluée à 2,3 milliards de dollars.

Les opérations de négoce non autorisées « ont été menées par un courtier travaillant au sein de l’activité « Global Synthetic Equity » à Londres. Le présumé coupable, Kweku Adoboli, trader senior sur ETF et co-directeur du desk de trading Global Synthetic Equities avec John Hughes a été accusé par les autorités de fraude par abus de confiance.

- Logo de la banque suisse UBS

Un trader travailleur aux allures de Golden Boy

Le trader a été dépeint dans la presse comme un golden boy qui travaillait tard le soir et faisait la fête le week-end. Avec un salaire de 300 000 euros hors bonus qu’il dépensait apparemment pour louer un loft de 300m² près de la City pour environ 5000 € par mois, organiser de grande fêtes avec DJ et acheter des vins argentins.

Kweku Adoboli a rapidement progressé en ne comptant pas les heures de travail. Entré en 2006 au back-office d’UBS où il appris les processus de traitements des deals financiers, il était trader senior sur les ETF (Exchange Traded Funds).

Une activité de trading pas réellement risquée

Kweku Adoboli travaillait sur un desk Delta One sur ETF. Ce type de trading est théoriquement peu risqué pour la banque car les positions sont généralement hedgées (couvertes). Les variations à la hausse ou à la baisse n’ont donc pas d’influence sur les pertes et les gains du desk lorsque celui-ci est correctement hedgé.

Les ETF (où trackers en français) indiciels sont des produits financiers reproduisant les variations d’un indice boursier. Un tracker indiciel est donc en théorie composé d’un ensemble d’actions, ce qui est plutôt simple à gérer. En pratique, la plupart des banques remplacent le panier d’actions d’un tracker par des produits dérivés qui bénéficient d’un effet levier et qui immobilisent donc moins d’argent pour un gain similaire.

Exemple : au lieu d’acheter une action pour 50€, je vais acheter un produit dérivé indexé sur l’action pour 5€ et dont la valeur augmentera de 10% lorsque le prix de l’action augmentera de 1%. L’argent immobilisé pour être exposé à la hausse de l’action sera donc 10 fois moindre en utilisant un produit dérivé avec un effet levier de 10. Cependant les produits dérivés ne sont pas si simple et leur utilisation comporte des risques liés aux variations des marchés.

Le travail de Kweku Adoboli était d’acheter et de vendre ce type de produits dérivés pour gérer l’exposition de son desk au marché en se couvrant (hedging) afin de limiter les risques liés aux variations des prix, de la volatilité etc.En pratique certains traders travaillant sur des desks Delta One prennent des positions à risques en omettant de couvrir entièrement leurs positions. Ils engendrent ainsi des gains ou des pertes en fonction des variations du marché mais exposent la banque à un risque bien plus grand que celui prévu.

Les 2 principaux exemples de rogue traders travaillant sur des desks Delta One sont Jérôme Kerviel qui a fait perdre 5 milliards d’euros à la Société Générale et Kweku Adoboli qui aurait fait perdre approximativement 2,3 milliards de dollars à la banque suisse UBS.

Les processus de contrôle interne des banques sont beaucoup moins rigides sur les activités comme le trading Delta One car les risques sont théoriquement faibles.

Contrairement à ce que l’on a pu entendre dans les différents médias, les produits financiers manipulés par le trader n’étaient pas particulièrement « complexes » ou « sophistiqués », ce n’était que des produits dérivés courants. Les ETF (trackers) ne sont pas non plus en cause, ces produits sont simples, n’importe qui peut en acheter, c’est la gestion des risques liés aux trackers par la banque qui laisse parfois à désirer mais qui est la plupart du temps totalement maitrisée.

Cette perte pour UBS vient d’une fraude de la part du trader et non pas d’activités risquées. Le seul tort d’UBS est de ne pas avoir mis en place un système de contrôle efficient. Mais ces derniers temps, il est toujours plus facile et vendeur de complexifier la réalité car, comme écrivait Maupassant, « on a vraiment peur que de ce qu’on ne comprend pas ».

D’après les premiers éléments de l’enquête, Kweku Adoboli auraient créé des transactions fictives de couverture avant de cacher le fait qu’il dépassait les limites qu’imposait la gestion des risques à son activité.

Pourquoi a-t-il frauder ?

A ce stade de l’affaire, on ne sait encore que trop peu de choses sur ce qui s’est passé pour avancer avec certitude une explication.

Cependant il y a 2 principales hypothèses :

- Le trader essayait de maximiser ses gains pour percevoir un meilleur bonus ce qui l’a incité à dépasser ses limites de manière frauduleuse et il s’est ensuite retrouvé piégé après avoir perdu.

- Le trader a fait une erreur en essayant de gérer les risques de son portefeuille avec des produits dérivés, ce qui lui a fait perdre de l’argent. Pour essayer de « se refaire » il a dépassé ses limites en enregistrant des transactions fictives de couverture, ce qui n’a fait qu’augmenter sa perte.

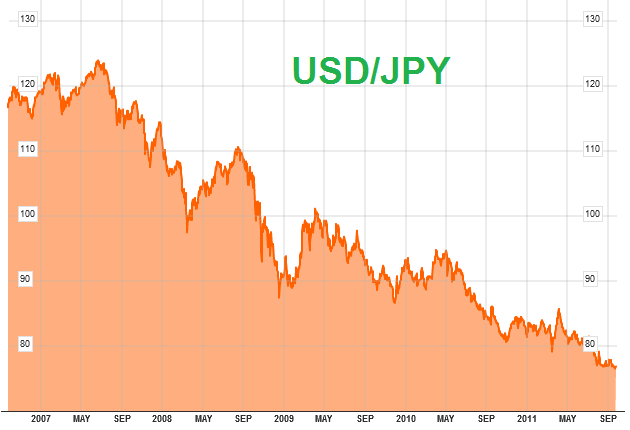

Selon certaines sources, sa perte serait en partie due à la décision de la Banque Nationale Suisse (BNS) de fixer un taux statique entre l’euro et le franc suisse (taux EUR/CHF à 1,2). Cette décision est exceptionnelle et a provoqué une hausse de l’euro face au franc suisse de quasiment 9% (ce qui est énorme pour le forex).

Il est probable que le trader, sans arrière pensée ne se soit pas couvert contre un risque de baisse subite du franc suisse qui semblait très improbable et qu’il se soit retrouvé piégé.

Le contrôle des activités des traders

Le back-office d’une banque gère toute la partie administrative nécessaire à l’exécution d’une transaction. Kweku Adoboli a commencé en 2006 au back-office d’UBS, ce qui lui a permis de comprendre les processus internes et certainement de conserver certains accès. Après avoir travaillé au back-office de la banque, il avait toutes les connaissances et accès nécessaires à l’enregistrement de fausses transactions de couverture. Le risk management d’UBSavait donc l’impression qu’il respectait bien les limites de risques qui lui étaient imposées.La connaissance du fonctionnement du système de gestion des transactions du back-office n’est pas un problème en soi. Le problème est qu’il a certainement conservé ses droits d’accès aux logiciels utilisés par le back-office ou utilisé les accès d’autres personnes.

C’est le trader lui même qui a alerté sa hiérarchie de sa perte, ce qui signifie qu’il aurait sans doute pu la cacher encore quelques mois grâce à d’autres transactions fictives et montre bien la faillite du système de contrôle d’UBS.

Ce genre de fraude est possible dans beaucoup de banques lorsque l’on connait bien les ficelles du back-office. Cet exemple montre une fois de plus que ce ne sont pas les activités les plus risquées de la banque qui sont impactées.

Les banques doivent mettre en place

- une politique stricte de gestion des droits d’accès informatique

- des audits réguliers et non planifiés permettant de vérifier que des transactions ont bien été validées par les bonnes personnes. Il devrait être impossible qu’une personne puisse valider un deal de A à Z.

- des processus de contrôle interne permettant de retracer les gains effectués par chaque desk de trader

Accumulation de problèmes chez UBS

Les pertes provoquées par cette fraude vont affaiblir UBS sur les marchés financiers.

UBS avait été particulièrement affectée par la crise des subprimes en 2007-2008. La Banque Nationale Suisse (BNS) avait même dû racheter pour plus de 39 milliards de dollars d’actifs toxiques à UBS.

La banque suisse est également en froid avec plusieurs pays car nombre de ses clients sont accusés d’évasion et de fraude fiscale. UBS avait dans un premier temps refusé de dévoiler au fisc américain les noms de 52 000 de ses clients. Les 2 partis ont finalement réussi à s’entendre à l’amiable.

Sources : AFP, Reuters, UBS